全球经济衰退担忧加剧 ,美元继续强劲飙升 英镑/美元重回1985年将跌至平价?

由于英国提振经济的计划可能导致利率继续上升,对全球经济衰退的担忧加剧,市场风险较高的资产被加速抛售。

英国财政大臣夸西·夸滕概述了通过减税和支出刺激经济的计划后,英镑创下自5月初以来最大的单日跌幅。英国国债同时遭到大幅抛售表明,应对通胀对英国当局来说将是一项非常艰巨的任务,而外汇市场认为英国央行没有轻松的出路。

为了吸引外国投资者,英镑贬值可能是解决办法,而这正是外汇交易员所押注的。

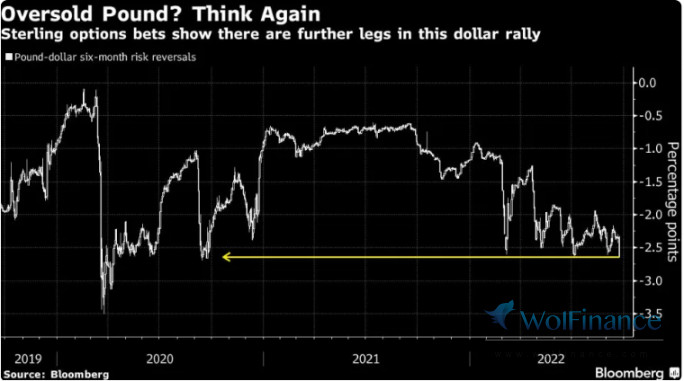

英镑/美元汇率日内下跌3.65%,收报1.0842,盘中稍早一度触及1.0838,为1985年3月以来的最低水平。市场头寸和人气的晴雨表——风险逆转指数显示,交易员认为英镑将面临两年内最大的中期下行风险。

根据彭博的期权定价模型,在未来的六个月里,英镑/美元有26%的机会接近平价。相比之下,周四时这一数据为14%。

荷兰国际银行指出,市场低估了英镑/美元已经跌破1.10关口,除非英国方面能采取措施解决财政担忧,或者经济显示出一些出人意料的强劲数据,否则投资者将继续回避英镑。作为参考,目前外汇期权对英镑/美元在年底前跌到平价的可能性的定价为17%,较6月底时的6%有所上升。鉴于我们预计美元涨势可能比预期强劲,我们认为市场低估了英镑/美元跌至平价的可能性。

在整个股票交易市场一片红海中,标准普尔500指数突破了6月份的收盘低点,但未能突破今年的盘中低点。寻找溃败可能缓解迹象的技术交易专家已将其确定为潜在的支撑区间。然而,缺乏全面的溃败可能表明下跌尚未结束。高盛集团公司下调了对美国股市的目标,警告称利率前景的急剧上升将对股票估值造成压力。

黄金和白银价格在周五交易时段大幅走低。金价再创近2.5年新低。飙升的政府债券收益率和非常强劲的美元指数是目前正在打压贵金属市场的利空因素。10月黄金最后下跌24.80美元至1,646.50美元,12月白银下跌0.532美元至19.08美元。

外汇市场中,美元飙升至新纪录,席卷全球货币。英镑暴跌,自1985年以来首次突破1.10,然后在一系列抛售伦敦定盘价后迅速突破1.09。在美元买盘的压力下,一度跌至1.0840。英镑现在距离1985年的低点只有300点。尽管欧元/美元下跌150点至新低,但欧元仍然强于英镑。美元/日元仍然是一个主要的关注点,因为与两国财政部的博弈已经开始。该货币对今天上涨94点至143.28。每个人都在关注145.00的压力位,美元普遍走强使美元/日元更有可能回到这里。商品货币也遭受重创,澳元和新西兰元的跌幅约为加元的两倍。

随着避险情绪站稳脚跟,华尔街的“恐惧指标”飙升至三个月高位,芝加哥期权交易所波动率指数一度突破30。

10年期国债收益率在稍早突破3.8%后下跌。与此同时,美国两年期利率连续12天攀升,这是至少自1976年以来从未出现过的上升趋势。

利兹·特拉斯的新英国政府实施了自1972年以来最全面的减税措施,当时英格兰银行正努力控制通胀,通胀率几乎是其目标的五倍。金边债券的暴跌意味着投资者现在押注央行将在11月将基准贷款利率上调一个百分点至3.25%,这将是自1989年以来的最大增幅。

在对经济硬着陆的担忧加剧的情况下,大宗商品受到全面打击。西德克萨斯中质原油自1月以来首次收于每桶79美元以下,创下今年以来最长的单周跌幅。由于美元飙升,即使是避险资产黄金也未能上涨,并跌至两年来的最低水平。

根据美国银行公司的数据,投资者正涌向现金并避开几乎所有其他资产类别,因为他们已表现出自2008年金融危机以来最悲观的态度。以Michael Hartnett为首的策略师在一份报告中写道,投资者情绪“毫无疑问”是自2008年动荡以来最糟糕的。

数据显示,在6月份的低点,标准普尔500指数的市盈率为18倍,这一倍数超过了之前所有11个熊市周期中的谷底估值。换句话说,如果股市从这里反弹,这个熊市底部将是自1950年代以来最昂贵的反弹。

黯淡的情绪通常被认为是美国股市的反向指标,因为他们认为极端悲观情绪可能预示着未来会更加光明。但根据Ned Davis Research的数据,历史表明,在当前熊市结束之前,股票损失可能会进一步加速。

在对股票的另一个威胁中,所谓的美联储的迭代模型(将债券收益率与股票收益率进行比较)表明,自2009年和2010年初以来,股票相对于公司债券和国债的吸引力相对较小。这一信号正在引起投资者的关注,他们现在可以寻找其他市场以获得类似或更好的回报。

拥有坚如磐石的资产负债表的公司至少会提供强劲的派息的想法正在失败。股息收益率超过现金的标准普尔500指数成份股公司数量今年已锐减70%。

市场置评:

SlateStone Wealth首席策略师Kenny Polcari表示:“本周交易员和投资者似乎已经全面投降,一旦所有人都停止认为衰退即将来临,并接受它已经到来的的事实,那么市场的心理就会改变。”

TIAA银行全球市场总裁Chris Gaffney表示:“人们意识到这里的利率将继续上升,这将对收益构成压力。尽管估值已经下降,但估值仍然有点高,利率还有很大的上升空间,这将对全球经济产生什么影响,我们是否正走向一场比所有人预期的更严重的衰退?我认为这是所有信息的结合,并且不是好消息。”

F.L. Putnam Investment Management首席市场策略师兼投资组合经理Ellen Hazen表示:“下一个问题是2023年的盈利预期何时下降,下降幅度有多大。明年的盈利预测太高了,并且没有下调,如果发生这种情况,股票将面临进一步的打压。”

随着增长放缓和金融环境收紧开始赶上公司,美国投资级公司债券市场将迎来一波降级浪潮。巴克莱银行的策略师表示,由于高库存、供应链问题和强势美元,公司正面临利润率压力。他们预计,未来半年,债券的平均每月降级数量将增至1800亿美元,目前的月均值接近400亿美元。

集团全球研究主管Matt Weller表示,英国经济未来陷入滞胀的风险大于美国,这是个残酷的现实。英国央行此前预测,英国经济可能遭遇长时间的衰退,通胀最高可能超过13%,不过这一通胀预测发布在英国政府宣布限制家庭能源花费的计划之前。最新的政策让英国通胀峰值预期回落,接近于11%,但无论如何英国通胀预期峰值都高于美国。

Weller指出,英国政府的能源成本上限计划短期内或可缓解物价压力,但可能令英国的经常账户赤字进一步膨胀。英国经常账户占GDP的比例数十年里都稳定在1%-5%,但在2022年一季度扩大至8%。如果天然气价格因为俄罗斯切断对欧洲大陆的能源供给而继续不断上涨,能源补贴方案的成本可能飞涨,可能导致政府资产负债表背负巨额亏损、英镑/美元暴跌。

历史不会重演,但却惊人地相似。1985年,英国当时的掌舵者是现任首相特拉斯的偶像撒切尔夫人,当时美英两国都深陷高水平通胀,但美国得以先于英国控制住物价压力。

风险提示:以上素材来源网络内容仅供参考,不代表金荣环球立场,金荣环球不承担根据本文所进行任何买卖操作而导致的任何形式损失。请根据自己的财务和风险承受能力选择相应的投资产品,并做好相应风险控制!!!

别打CALL,打赏

• 遵守当地法律、法规,尊重网上道德,承担一切因您的行为而直接或间接引起的法律责任。

• 此文仅代表作者观点,并不构成投资建议,投资有风险,入市需谨慎。

• 请勿留下任何个人联络方式,勿轻信任何喊单操作。

• 欢迎投诉任何发布个人信息的行为。